Réponses à toutes mes questions liées à mon départ à la retraite

DEBLOCAGE ET REMBOURSEMENT

L’épargne de votre PEE1 est bloquée pour une durée d’indisponibilité de 5 ans. Vous pouvez toutefois en demander exceptionnellement le remboursement anticipé pour le motif « Cessation du contrat de travail ».

Les sommes détenues dans votre PERCO2 ou votre PER COL3 deviennent quant à elles disponibles :

− Pour le PERCO2 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL3 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Plusieurs options s’offrent alors à vous pour votre PERCO2 ou votre PER COL3 :

− Disposer librement de votre capital retraite, en retirant de l’argent au fur et à mesure de vos besoins, en une ou plusieurs fois ;

− Et/ou continuer à épargner, dans certaines situations et sous certaines conditions ;

− Et/ou liquider votre capital retraite en rentes régulières tout au long de votre vie.

Les prochaines étapes pour rendre disponible votre PERCO2 ou votre PER COL3 au moment de votre départ en retraite?

A compter de la liquidation de votre pension dans un régime obligatoire d’assurance vieillesse, rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon statut professionnel ».

− Cliquez sur « Je suis à la retraite » puis indiquez votre date de retraite.

− Préparez le justificatif demandé : votre attestation d'admission à la retraite.

− Déposez-les directement sur le site (si votre adresse e-mail est renseignée) ou adressez-les-nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

Les prochaines étapes pour rendre disponible votre PER COL3 à l’âge légal de la retraite?

A l’atteinte de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955), rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon état civil ».

− Vérifiez votre Date de naissance, puis cliquez sur le bouton « Compléter ».

− Préparez le justificatif d’identité demandé : photocopie de votre pièce d'identité recto-verso.

− Déposez-le directement sur le site (si votre adresse e-mail est renseignée) ou adressez-le-nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe).

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Les sommes détenues dans votre PERCO1 ou votre PER COL2 deviennent disponibles :

− Pour le PERCO1 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL2 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Les prochaines étapes pour rendre disponible votre PERCO1 ou votre PER COL2 au moment de votre départ en retraite?

A compter de la liquidation de votre pension dans un régime obligatoire d’assurance vieillesse, rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon statut professionnel ».

− Cliquez sur « Je suis à la retraite » puis indiquez votre date de retraite.

− Préparez le justificatif demandé : votre attestation d'admission à la retraite.

− Déposez-les directement sur le site (si votre adresse e-mail est renseignée) ou adressez-les-nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

Les prochaines étapes pour rendre disponible votre PER COL2 à l’âge légal de la retraite?

A l’atteinte de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955), rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon état civil ».

− Vérifiez votre Date de naissance, puis cliquez sur le bouton « Compléter ».

− Préparez le justificatif d’identité demandé : photocopie de votre pièce d'identité recto-verso.

− Déposez-le directement sur le site (si votre adresse e-mail est renseignée) ou adressez-le-nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

1 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

2 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

3 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Dans le cadre d’un départ à la retraite, vous pouvez demander le remboursement de votre PEE1 en nous adressant les justificatifs suivants :

− votre attestation d'admission à la retraite,

− ou votre certificat d'inscription à une caisse de retraite indiquant la date de cessation du contrat de travail,

− ou votre certificat de travail,

− ou votre attestation de l'employeur mentionnant la date de cessation du contrat de travail.

Les sommes détenues dans votre PERCO2 ou votre PER COL3 deviennent quant à elles disponibles :

− Pour le PERCO2 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL3 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Plusieurs options s’offrent alors à vous pour votre PERCO2 ou votre PER COL3 :

− Disposer librement de votre capital retraite, en retirant de l’argent au fur et à mesure de vos besoins, en une ou plusieurs fois ;

− Et/ou continuer à épargner, dans certaines conditions ;

− Et/ou liquider votre capital retraite en rentes régulières tout au long de votre vie.

Les prochaines étapes pour rendre disponible votre PERCO2 ou votre PER COL3 au moment de votre départ en retraite?

A compter de la liquidation de votre pension dans un régime obligatoire d’assurance vieillesse, rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon statut professionnel ».

− Cliquez sur « Je suis à la retraite » puis indiquez votre date de retraite.

− Préparez le justificatif demandé : votre attestation d'admission à la retraite.

− Déposez-les directement sur le site (si votre adresse e-mail est renseignée) ou adressez-les nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

Les prochaines étapes pour rendre disponible votre PER COL3 à l’âge légal de la retraite?

A l’atteinte de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955), rendez-vous dans votre espace sécurisé dans la rubrique « Mon profil > Mon état civil ».

− Vérifiez votre Date de naissance, puis cliquez sur le bouton « Compléter ».

− Préparez le justificatif d’identité demandé : photocopie de votre pièce d'identité recto-verso.

− Déposez-le directement sur le site (si votre adresse e-mail est renseignée) ou adressez-le nous par courrier à Crédit Agricole Titres - Épargne Salariale - TSA 70008 - 41975 Blois CEDEX 9.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Dans le cadre d’un départ à la retraite, vous pouvez demander le remboursement anticipé de tout ou partie de votre PEE1 pour le motif « Cessation du contrat de travail ».

Les sommes détenues dans votre PERCO2 ou votre PER COL3 deviennent quant à elles disponibles :

− Pour le PERCO2 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL3 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Vous pouvez alors disposer librement de tout votre capital retraite, en retirant de l’argent au fur et à mesure de vos besoins, en une ou plusieurs fois.

Vous pouvez aussi continuer à épargner, dans certaines conditions, ou transformer votre capital retraite en rentes régulières tout au long de votre vie.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Non, il n’y a pas de délai pour demander le remboursement de votre épargne après votre départ à la retraite.

Vous pouvez demander le remboursement anticipé de tout ou partie de votre PEE1 pour le motif « Cessation du contrat de travail ».

Les sommes détenues dans votre PERCO2 ou votre PER COL3 deviennent quant à elles disponibles :

− Pour le PERCO2 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL3 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Vous pouvez alors disposer librement de tout votre capital retraite, en retirant de l’argent au fur et à mesure de vos besoins, en une ou plusieurs fois.

Vous pouvez aussi continuer à épargner, dans certaines conditions, ou transformer votre capital retraite en rentes régulières tout au long de votre vie.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Oui, vous pouvez conserver l'épargne constituée dans vos PEE1 et vos PERCO2 ou vos PER COL3 après votre départ à la retraite. Il n’y a pas de délai pour demander la restitution ou la mise en disponibilité de votre épargne après votre départ à la retraite.

Vous pouvez demander la restitution anticipée de tout ou partie de votre PEE1 pour le motif « Cessation du contrat de travail ».

Les sommes détenues dans votre PERCO2 ou votre PER COL3 deviennent quant à elles disponibles :

− Pour le PERCO2 : à compter de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ;

− Pour le PER COL3 : à compter, au plus tôt, de la date de liquidation de votre pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955).

Vous pouvez alors disposer librement de tout votre capital retraite, en retirant de l’argent au fur et à mesure de vos besoins, en une ou plusieurs fois.

Vous pouvez aussi continuer à épargner, dans certaines conditions, ou transformer votre capital retraite en rentes régulières tout au long de votre vie.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

VERSEMENTS

Oui, vous pouvez continuer à faire des versements dans votre PEE1 ou votre PERCO2 ou votre PER COL3 après votre départ à la retraite, dès lors qu'il était alimenté à cette date et que l'épargne investie n'a pas été entièrement liquidée.

Chaque nouveau versement est bloqué pendant 5 ans dans le PEE1, sauf cas légal de déblocage anticipé autre que « la cessation du contrat de travail » (un même fait générateur ne peut être utilisé qu’une seule fois pour justifier une demande de déblocage).

Les versements effectués après la date de votre départ à la retraite dans votre PERCO2 ou votre PER COL3 sont, quant à eux, immédiatement disponibles et récupérables à tout moment (sauf pour les nouveaux versements dans votre PER en cas du cumul emploi-retraite).

La prochaine étape ?

Dans votre espace sécurisé, rendez-vous dans la rubrique « Agir sur mon épargne / Faire un versement »

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Oui, si vous aviez de l'épargne investie dans votre PER COL1 à la date de votre départ à la retraite, et que celle-ci n'a pas été liquidée entièrement.

Vous avez la possibilité d'effectuer des versements déductibles ou non-déductibles à l'assiette de l'impôt sur le revenu.

En revanche, vous ne pourrez plus bénéficier de l'abondement en complément de vos nouveaux versements.

Bon à savoir

Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'impôt sur le revenu tout ou partie de ses versements volontaires effectués dans un PER COL géré en compte-titres (dans le respect du Plafond Épargne Retraite de son foyer fiscal (dans la limite, pour les salariés, de 10% des revenus N-1 retenus dans la limite de 8 Plafonds Annuels de la Sécurité Sociale N-1 ou de 10% du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés). Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide Tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes.

La prochaine étape ?

Dans votre espace sécurisé, rendez-vous dans la rubrique « Agir sur mon épargne / Faire un versement »

1 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Oui, vous pouvez effectuer des versements dans le PERCO1 ou le PER COL2 de votre nouvel employeur. Dans ce cas, vous ne pourrez plus effectuer de versements dans votre ancien dispositif.

Vous pouvez en outre effectuer des versements dans votre ancien PERCO1 ou PER COL2 à la condition que votre nouvel employeur n’ait pas mis en place un dispositif similaire.

Vous pouvez bénéficier, en votre qualité de salarié et non de retraité, de l’abondement proposé par votre nouvel employeur. Ainsi, les sommes versées en situation de cumul emploi-retraite seront bloquées jusqu’à la fin de votre contrat de travail.

1 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

2 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Dans votre PEE1 : chaque versement effectué après la date de votre départ à la retraite est disponible à l’issue d’une période minimum de 5 ans, sauf cas légal de déblocage anticipé.

Les cas de déblocage anticipés prévus par la loi4 sont les suivants :

• Acquisition ou construction de la résidence principale (ou agrandissement de la résidence principale ou remise en état de la résidence principale suite à catastrophe naturelle)

• Mariage ou conclusion d’un PACS

• Naissance ou adoption du 3e enfant (et des suivants)

• Divorce, séparation, ou dissolution d’un PACS (avec la garde d’au moins un enfant)

• Invalidité du titulaire (de ses enfants, de son conjoint ou partenaire lié par un PACS)

• Violences conjugales

• Décès du titulaire (de son conjoint ou partenaire lié par un PACS)

• Création ou reprise d’une entreprise (par le salarié, son époux(se) ou partenaire de Pacs, ses enfants)

• Surendettement

• Cessation du contrat de travail (un même fait générateur ne peut être utilisé qu’une seule fois pour justifier une demande de déblocage).

Bon à savoir également

Vous pouvez demander le remboursement anticipé de l'épargne accumulée dans votre PEE1 avant votre départ en retraite, en invoquant le motif de cessation du contrat de travail. Il en est de même pour la participation du dernier exercice, non versée au moment de l'événement.

Dans votre PERCO2 ou votre PER COL3: chaque versement est immédiatement disponible et récupérable à tout moment.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

4 Conformément à l’article R3324-22 du code du travail

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

PARTICIPATION ET INTÉRESSEMENT

Oui, la réglementation vous autorise à verser votre dernière prime de participation ou d'intéressement dans vos dispositifs d’épargne salariale et/ou retraite : PEE1, PERCO2, PER COL3. Ces sommes peuvent être abondées sous réserve que le règlement du plan le prévoit.

Bon à savoir également

Les sommes attribuées au titre de l’intéressement et de la participation épargnées dans vos dispositifs d’épargne salariale et/ou retraite sont exonérées d’impôt sur le revenu alors que les sommes perçues directement sur votre compte bancaire ou par chèque sont imposables.

Pour aller plus loin

Les salariés qui ont quitté l'entreprise pour un motif autre que le départ en retraite ou pré-retraite ne peuvent plus effectuer de versements (autres que l’affectation de leur dernière prime de participation et/ou d’intéressement) dans le PEE1. Ils peuvent continuer à verser dans leur PERCO2 ou PER COL3 s'ils n'ont pas de PERCO2 ou PER COL3 dans leur nouvelle entreprise et s'ils n'ont pas débloqué l’intégralité de leur épargne.

En revanche, ils ne peuvent plus bénéficier de l'abondement et les frais de tenue de compte sont désormais à leur charge.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Vous avez toujours le choix entre épargner votre prime dans un ou plusieurs de vos dispositifs d’épargne salariale et/ou retraite, auquel cas elle est exonérée de l'impôt sur le revenu ; ou en demander la perception immédiate sur votre compte bancaire ou par chèque, auquel cas elle est intégrée à vos revenus imposables.

Compte tenu de la fin prévisible de votre contrat de travail, vous pouvez également envisager l’opportunité de l’épargner dans votre PEE1 ou en Compte Courant Bloqué (CCB) concernant la participation pour, ensuite, en demander la restitution anticipée pour motif « cessation du contrat de travail ».

Attention, ce cas de déblocage n’est pas valable pour l’épargne investie dans un PERCO2 ou un PER COL3.

Concrètement, même si vous avez demandé le remboursement de votre épargne indisponible pour le motif « cessation du contrat de travail » avant la comptabilisation de votre prime du dernier exercice comptable de votre entreprise sur votre PEE1 ou en CCB, vous pourrez en demander le remboursement complémentaire plus tard.

La seule condition pour pouvoir effectuer cette demande de remboursement complémentaire est d’avoir débloqué la totalité de votre épargne indisponible pour ce motif « cessation du contrat de travail » lors de votre demande initiale.

Bon à savoir également

Les demandes de remboursement complémentaire reçues au titre de la « cessation du contrat de travail » peuvent intervenir à tout moment.

La prochaine étape ?

Dans votre espace sécurisé, rendez-vous dans la rubrique « Agir sur mon épargne / Retirer de l’argent ».

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

3 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Non, les retraités et salariés ayant quitté l'entreprise ne peuvent plus bénéficier de l'abondement1.

L’abondement est un dispositif facultatif ouvert à tous les salariés présents2 dans les effectifs de l’entreprise, mais également dans les entreprises de 1 à moins de 250 salariés, aux chefs d’entreprise, à leurs conjoints ayant le statut de conjoint collaborateur ou conjoint associé, ainsi qu’aux mandataires sociaux.

Les règles d’attribution et formule de calcul de l’abondement sont précisées dans le règlement des Plans : PEE3, PERCO4, PER COL5.

(1) le plus souvent, il n’est pas prévu dans le règlement du plan que les retraité et anciens salariés puissent bénéficier de l'abondement, y compris au titre de l’intéressement et de la participation (à l’inverse, si le règlement le prévoit expressément, ce qui est plus rare, ils peuvent en bénéficier).

2 Une condition d'ancienneté de 3 mois au maximum peut être prévue.

3 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

4 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

5 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

ARBITRAGE ET TRANSFERT

En général, les anciens salariés de l'entreprise bénéficient des mêmes règles d'arbitrage que celles appliquées aux salariés présents.

Vérifiez cependant que les règles d'arbitrage de votre plan d'épargne ne limitent pas, ou n'interdisent pas, ces opérations pour les anciens salariés de l'entreprise.

Non, la réglementation n'autorise pas les transferts du PERCO1 ou du PER COL2 vers le PEE3.

En effet, le PERCO1 et le PER COL2 sont des dispositifs dédiés à la retraite dont l'épargne n'est disponible qu'à la date de votre départ en retraite, alors que le PEE3 est un dispositif d'épargne salariale dont la durée de blocage est de 5 ans.

Le transfert des sommes affectées à un PEE3 vers un PERCO1 est quant à lui possible, de même que le transfert des droits inscrits sur un PERCO1 vers un PER COL2.

En revanche, en raison de la fiscalité spécifique du PER COL2, le PEE3 ne peut pas y être transféré.

1 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

2 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

3 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

RENTE VIAGERE

La rente viagère est une modalité de sortie de certains placements, dont votre PERCO1 ou votre PER COL2.

En cas de liquidation sous forme de rente viagère, vous récupérez votre épargne sous forme d'un revenu garanti et régulier, dès votre départ à la retraite.

La rente vous est alors versée jusqu'à votre décès. Elle est revalorisée au fil des années.

La prochaine étape ?

Vous voulez mettre en place une rente viagère pour la sortie de votre PERCO1 ou votre PER COL2 ? Contactez l'assureur et indiqué dans le règlement de votre PERCO1 ou votre PER COL2. Et définissez ensemble le type de rente adapté à votre situation.

Bon à savoir également

Vos droits issus des cotisations obligatoires de votre part et/ou de votre employeur, ne peuvent être liquidés que sous forme de rente viagère.

1 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

2 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

Le montant de votre rente viagère s'évalue de la manière suivante :

rente viagère = taux de conversion X capital épargné

Le taux de conversion varie en fonction de l'âge et de l'année de naissance du bénéficiaire. Il est calculé à partir des tables de mortalité de l’INSEE.

Exemple :

Si le taux de conversion est de 5 % et le capital de 100 000 €, la rente viagère annuelle s'élève à 5 000€.

Réversion dans le cadre des PER COL1 :

Le décès du titulaire avant son départ à la retraite ou l’atteinte de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale (62 ans pour les personnes nées à partir de 1955) entraîne la clôture du plan.

Dans le cadre d’un PER COL1 géré en compte-titres, les actifs du plan seront liquidés et sont intégrés à l’actif successoral. Dès lors, ces sommes sont soumises aux droits de succession selon les règles de droit commun.

Dans le cadre d’un PER assurantiel, la clôture du plan entraine l’application soit l’option de réversion prévue à l’article L. 224-1, al. 3 du code monétaire et financier, ou soit en cas de restitution en capital au bénéficiaire, il est alors fait application du régime de l’assurance vie.

Une distinction doit alors être effectuée selon l’âge du titulaire du plan assurantiel lors de son décès, sachant que peu important l’âge du titulaire du plan au moment du décès, les actifs liquidés au moment de la clôture du Plan sont exonérés d’impôt sur le revenu (article 81, 4° bis, a, CGI) :

En cas de décès avant l’âge de 70 ans, les sommes dues par l’organisme d’assurance, à raison du décès de l'assuré, sont assujetties à concurrence de la part revenant à chaque bénéficiaire qui excède 152 500 €, à un prélèvement égal à 20 % pour la fraction inférieure à 700 000 € et à 31,25 % pour la fraction excédant cette limite (CGI art. 990 I, I).

En cas de décès après l’âge de 70 ans, les sommes versées sont soumises aux droits de mutation par décès suivant le degré de parenté existant entre le bénéficiaire à titre gratuit et l'assuré pour leur montant total, après abattement de 30 500 € (CGI art. 757 B).

1 Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

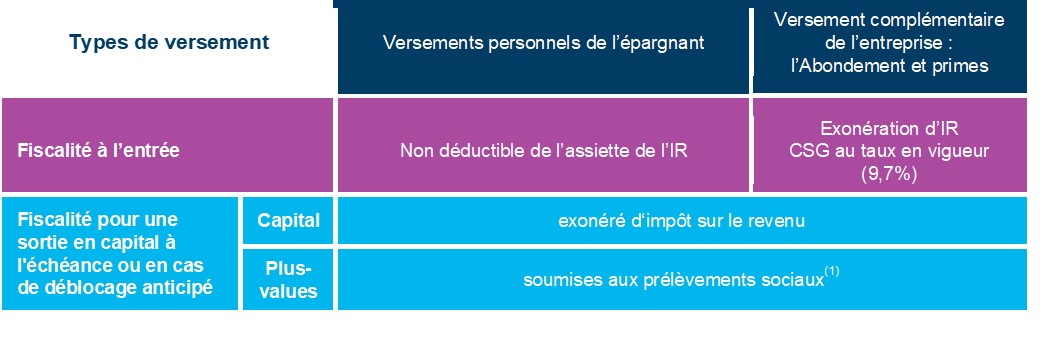

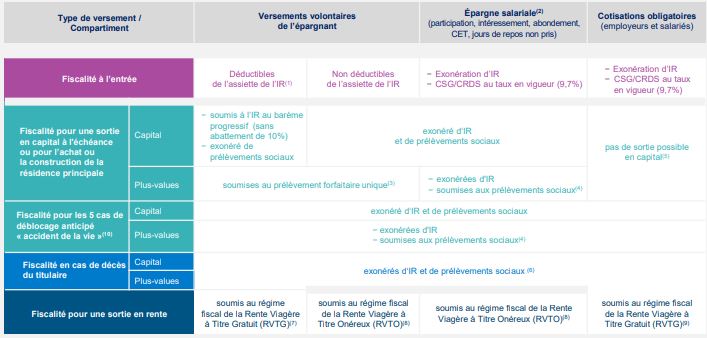

FISCALITE

(1) Selon les taux en vigueur (17,2% au 1er janvier 2022)

Pour en savoir plus

Dans votre espace sécurisé, rendez-vous dans la rubrique « Informations utiles / La fiscalité »

Accédez au sujet qui vous intéresse :

- fiscalité de vos versements,

- fiscalité de vos remboursements,

- fiscalité de vos intérêts de CCB,

- vos déclarations fiscales.

1 Plan d’Épargne Entreprise (PEE / PEI : Plan d’Épargne Interentreprises / PEG : Plan d’Épargne de Groupe)

2 Plan d’Épargne pour la Retraite Collectif (PERCO / PERCO-I : Plan d’Épargne pour la Retraite Collectif Interentreprises / PERCO-G : Plan d’Épargne pour la Retraite Collectif de Groupe)

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.

(1) Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'Impôt sur le Revenu (IR) tout ou partie de ses versements volontaires effectués dans un PER COL(-I), dans le respect du Plafond Épargne Retraite de son foyer fiscal (dans la limite, pour les salariés, de 10 % des revenus N-1 retenus dans la limite de 8 Plafonds Annuels de la Sécurité Sociale N-1 ou de 10 % du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés). Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite . À l'entrée, le traitement d'un versement volontaire déductible donnera lieu à des frais précisés dans le Guide Tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes.

(2) Selon les dispositifs en vigueur dans votre entreprise

(3) 30 % : 17,2 % de Prélèvements Sociaux et 12,8 % de Prélèvement Forfaitaire (sauf option du titulaire pour imposition à l'IR au barème progressif).

(4) Selon les taux en vigueur pour les produits de placement (17,2 % au 1er janvier 2023)

(5) Pas de sortie en capital possible sauf si le montant de la rente (à la sortie) est inférieur à 100 €/mois : Dans ce cas, la fiscalité applicable est identique à celle du compartiment « versements volontaires déductibles » (capital soumis au barème progressif de l’IR sans abattement et exonéré de prélèvements sociaux; les plus-values sont soumises au Prélèvement Forfaitaire unique de 12,8% et aux Prélèvements Sociaux à 17,2%)

(6) Le décès du titulaire avant l'échéance du PER COL ne constitue pas un cas de déblocage anticipé; il entraîne la clôture du plan. Dans ce cas, les sommes acquises sont transmises sous forme de capital ou de rente aux héritiers ou aux bénéficiaires désignés. Pour les plans ouverts auprès d'un gestionnaire d'actifs (PER « compte-titres »), les sommes sont intégrées à l'actif successoral. Pour les plans ouverts auprès d'une compagnie d'assurance (PER « contrat d'assurance de groupe »), les sommes sont versées à un ou plusieurs bénéficiaires désignés au contrat et relèvent du régime successoral de l'assurance-vie.

(7) Les sommes issues de versements déductibles perçues dans le cadre d’une RVTG sont soumises au barème de l’impôt sur le revenu après application d’un abattement de 10% plafonné ; et aux Prélèvements Sociaux au taux de 17,2% au 1er janvier 2022 sur une fraction des sommes calculée selon les règles applicables aux RVTO (plus d'infos sur : https://www.servicepublic.fr/particuliers/vosdroits/F3173 ).

(8) Les sommes perçues dans le cadre d’une RVTO sont partiellement imposées à l'IR et aux prélèvements sociaux selon le barème d’abattement progressif applicable aux RVTO (plus d'infos sur : https://www.service-public.fr/particuliers/vosdroits/F3173 ).

(9) Les sommes perçues dans le cadre d’une RVTG au titre de cotisations obligatoires sont soumises au barème de l’Impôt sur le Revenu après application d’un abattement de 10% plafonné. La totalité de la rente est soumise aux Prélèvements Sociaux au taux de 10,1% au 1er janvier 2023.

(10) Les cas de déblocage anticipé légaux pour "accidents de la vie" sont les suivants : expiration des droits à l'assurance chômage, cessation d'activité non salariée (liquidation judiciaire), surendettement, invalidité, décès du conjoint ou du partenaire de PACS.

* Plan d’Épargne Retraite d’entreprise géré en compte-titres (PER COL: PER d'entreprise Collectif / PER COL-I : PER d’entreprise Collectif Interentreprises / PER COL-G : PER d’entreprise Collectif de Groupe).

Rédaction achevée le 01/02/2023. Les informations contenues dans ce document sont purement indicatives et sont susceptibles d’être modifiées par voies jurisprudentielles, et/ou législatives, et/ou réglementaires. Ces informations ne sont données qu’à titre informatif, et en tout état de cause ne sauraient engager la responsabilité de son rédacteur et/ou de Crédit Agricole Titres. Il ne s'agit pas d'une consultation juridique, et par voie de conséquence, ce document ne saurait vous dispenser de votre propre analyse juridique sur les textes réglementaires qui vous seraient applicables.