Comprendre, calculer et améliorer votre retraite

La loi n° 2023-270 du 14 avril 2023 de financement rectificative de la sécurité sociale pour 2023 a été publiée au Journal officiel le 15 avril 2023. Elle intègre un volet réformant le système de retraite, qui entre en vigueur le 1er septembre 2023.

Age de départ, durée de cotisation, montant votre future retraite, solutions pour l’améliorer, … on vous dit tout !

|

|

|

|

La retraite pour les salariés du secteur privé (régime général)

Préparer sa retraite est essentiel, et il est important de s’y intéresser le plus tôt possible.

Ce guide a pour vocation de vous aider à mieux maîtriser les points clés de la retraite pour les salariés du secteur privé (régime général), avec un éclairage complémentaire sur les paramètres modifiés par la réforme des retraites1.

Comment est constituée votre retraite ?

En tant que salarié du secteur privé, votre retraite est constituée de 2 régimes obligatoires, dits « par répartition », auxquels peut s’ajouter de façon facultative une retraite supplémentaire, dite « par capitalisation », constituée par l'épargne retraite.

Au total, votre retraite peut être constituée des 3 niveaux cumulés :

1- le régime de base géré par l’Assurance retraite (CNAV)

2- le régime complémentaire géré par l’Agirc-Arrco.

3- l’épargne retraite, qui permet d’épargner à titre personnel tout au long de sa carrière afin de disposer d’un complément de retraite. Dans les Plans d’Épargne Retraite (PER) d’entreprise, ce système peut même être directement alimenté par des versements de l’employeur.

Voici en synthèse les 3 étages de la retraite

1 La loi n°2023-270 du 14 avril 2023 de financement rectificative de la sécurité sociale pour 2023 a été publiée au Journal officiel le 15 avril 2023. Elle intègre un volet réformant le système de retraite de base. Des décrets d’application sont encore attendus pour la mise en oeuvre opérationnelle au 1er septembre 2023.

A quel âge et à quelles conditions partir en retraite ?

1. Age légal de départ en retraite

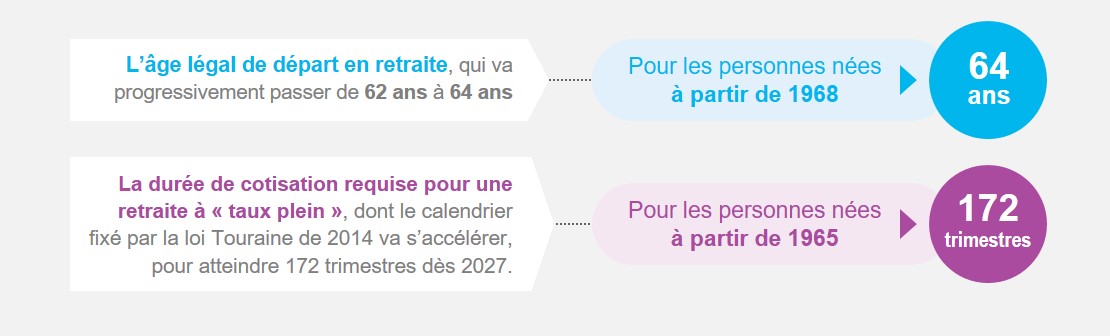

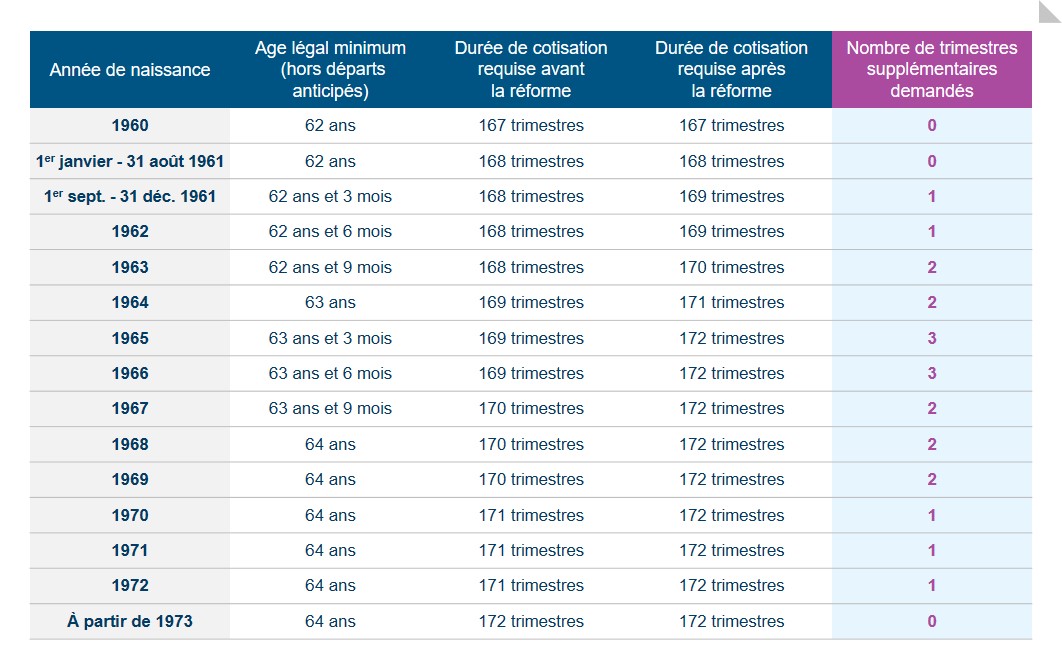

C’est l’âge à partir duquel un salarié est en droit de prendre sa retraite, même s’il n’a pas suffisamment cotisé pour bénéficier d’une retraite à « taux plein ». Cet âge légal va progressivement passer de 62 ans à 64 ans avec la réforme des retraites de 2023.

2. Age de la retraite à « taux plein »

C’est l’âge qui permet de partir en retraite en touchant une pension de retraite dite à « taux plein », sans décote.

Ce taux peut être atteint à tout moment, sous réserve d’avoir validé suffisamment de trimestres de cotisation : de 168 à 172 trimestres selon votre année de naissance.

3. Age du taux plein automatique :

C’est l’âge où le départ en retraite à « taux plein » est possible même si le nombre de trimestres requis n’a pas été atteint. Il est fixé à 67 ans.

4. Age de mise à la retraite d’office :

C’est l’âge où l’employeur peut imposer à tout salarié de partir en retraite. Il est fixé à 70 ans.

Décote ? Surcote ?

En fonction de votre âge de départ en retraite, le montant de votre pension de retraite peut être soit minoré (décote), soit majoré (surcote).

Ainsi, il est possible de partir dès l’âge légal, sans avoir validé le nombre de trimestres nécessaires pour atteindre une retraite à « taux plein », moyennant une décote (coefficient de minoration appliqué lors du calcul de la retraite de base).

A l’inverse, atteindre l’âge légal n’entraîne pas une obligation de départ en retraite, y compris pour les personnes qui ont déjà suffisamment cotisé pour bénéficier d’une retraite à « taux plein ».

En effet, il est tout à fait possible de continuer à travailler, afin d’améliorer le montant de sa pension en bénéficiant d’une surcote (coefficient de majoration appliqué lors du calcul de la retraite de base).

Quelles sont les possibilités de départ anticipé ?

La retraite progressive est un dispositif d’aménagement de fin de carrière, qui permet de percevoir une partie de la pension de retraite, tout en continuant à travailler à temps partiel.

Il est possible de partir avant l’âge légal dans certains cas de handicap, carrière longue, pénibilité, inaptitude ou bien incapacité permanente.

Dans certaines entreprises, il existe des accords pour un arrêt anticipé de l’activité. Ils s’appuient par exemple sur le Compte Epargne Temps (CET) ou sur une conversion en temps de l’indemnité de départ à la retraite.

Les changements avec la réforme de 2023

Quelles sont les modifications concernant l’âge et les conditions de départ en retraite ?

Les 2 paramètres modifiés par la réforme des retraites de 2023 - variables selon les générations - sont :

1 Loi n°2014-40 du 20 janvier 2014

Aménagements de fin de carrière : quelles sont les nouvelles conditions ?

- Assouplissement de la retraite progressive

L’accès au dispositif qui permet de percevoir une partie de la pension de retraite tout en continuant à travailler à temps partiel, va évoluer.

En effet, les conditions d’octroi par l’employeur du temps partiel seront élargies et assouplies (extension notamment du dispositif aux salariés non soumis à une durée d'activité et aux travailleurs non-salariés).

Ainsi, la liste des bénéficiaires sera élargie (notamment aux salariés non soumis à une durée du travail et aux travailleurs non-salariés), et les possibilités de refus de l’employeur de l’accès à ce dispositif seront limitées.

-

Simplification du cumul emploi-retraite, créateur de droits nouveaux

Le dispositif qui permet à la fois de bénéficier de sa pension de retraite et de reprendre une activité professionnelle pour compléter ses revenus, va être simplifié.

Il permettra notamment, et sous certaines conditions, d’acquérir de nouveaux droits pour la retraite afin de se constituer une seconde pension de retraite.

Quelles sont les autres mesures prévues ?

|

|

|

|

|

|

|

|

Amélioration du dispositif pour carrières longues |

|

|

|

Les solutions d’épargne retraite grâce à l’entreprise

De nombreux employeurs proposent à leurs salariés des dispositifs d’épargne en entreprise, pour leur permettre de se constituer un capital retraite dans un cadre social et fiscal incitatif.

Chaque salarié dispose ainsi de son propre compte d’épargne retraite, et peut l’alimenter grâce à d’éventuelles sommes versées par l’entreprise (participation, intéressement, abondement, cotisations obligatoires) et/ou par des versements volontaires.

Les solutions dédiées à l’épargne retraite en entreprise

Depuis 20191, de nouveaux Plans d’Épargne Retraite (PER) d’entreprise comme les PER Collectifs (PER COL), les PER Uniques (PER U) ou les PER Obligatoires (PER O) peuvent être mis en place par les entreprises, parfois en remplacement d’un PERCO ou d’un contrat dit « Article 83 ».

Les nouveaux PER présentent plusieurs caractéristiques attractives :

− Possibilité d’effectuer des versements volontaires déductibles des revenus imposables2.

− Possibilité de débloquer l’épargne2 avant la retraite, pour acheter sa résidence principale3.

− A la retraite, possibilité de choisir entre une sortie en capital2 ou en rente viagère.

Et vous, à quelles solutions avez-vous accès grâce à votre entreprise ?

Rendez-vous dans votre espace personnel du site ou de l’application

Dès la page d’accueil, vous pouvez accéder à l’ensemble de vos dispositifs d’épargne salariale et de retraite d’entreprise.

1Loi n°2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises.

2 Chaque épargnant peut choisir de déduire de l'assiette de ses revenus imposables à l'impôt sur le revenu tout ou partie de ses versements volontaires effectués dans un PER, dans le respect du Plafond Épargne Retraite de son foyer fiscal (dans la limite, pour les salariés, de 10% des revenus N-1 retenus dans la limite de 8 Plafonds Annuels de la Sécurité Sociale N-1 ou de 10% du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non Salariés). Ce plafond est calculé selon les conditions définies sur le site https://www.impots.gouv.fr/portail/particulier/epargne-retraite. À l'entrée, le traitement d'un versement volontaire déductible peut donner lieu à des frais précisés dans les guides tarifaires en vigueur du PER. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes.

3A l’exception de l'épargne retraite issue des cotisations obligatoires